5月13日,两市股指盘中震荡走低,沪指小幅下探,创业板指跌近1%;两市成交额维持在9000亿元上方。

银行信用卡急于通过不良批量转让出清风险“轻装上阵”。

近日,银行业信贷资产登记流转中心(下称“银登中心”)正式发布《不良贷款转让试点业务年度报告(2023年)》(下称《报告》),个人不良贷款批量转让业务成交量大幅增长。

其中,信用卡透支类资产占比提升最为迅速,2023年信用卡透支类资产在批量个人业务未偿本息总额中占比由2022年的2.05%大幅提升至39.15%。

业内分析人士认为,信用卡透支类资产占比增长与信用卡业务本身体量大、在个人信用贷中占比高有关。此外,近年来受多重因素影响,银行信用卡的不良规模、不良率居高不下,银行信用卡急于通过不良批量转让出清风险“轻装上阵”。

试点首年个贷批转业务成交量爆发

2023年是原银保监会发布《关于开展第二批不良贷款转让试点工作的通知》后的首年。扩容后的个人不良贷款转让业务运行情况也引发市场关注。

根据《报告》,2023年,个人不良贷款批量转让业务成交量大幅增长,累计挂牌462单,成交390单,对应不良贷款279.89万户342.14万笔,未偿本金合计621.91亿元,未偿本息合计965.38亿元,同比增长449.43%。

其中,消费金融公司、全国性股份制银行是转出业务的“主力”。9家全国性股份制银行转出311单、未偿本息合计732.65亿元,未偿本息占比75.89%;10家消费金融公司转出14单、未偿本息合计183.71亿元,未偿本息占比19.03%。

收购的主力则是地方资产管理公司(下称“地方AMC”)。《报告》显示,2023年,地方AMC在个贷收购领域更加活跃。25家地方AMC累计收购387单,未偿本息合计954.27亿元,同比上升443.34%,占比98.85%。

谈及个人不良贷款转让业务增长的原因,光大银行金融市场部研究员周茂华对记者表示,一方面是近年来宏观经济波动,个人信贷业务面临压力较大;另一方面,银行不良资产处置渠道拓宽,整体不良贷款供给增长,市场需求潜力释放,促进交易活跃提升。

冠苕咨询创始人周毅钦也持类似观点,他对记者表示,不良贷款转让业务增长有三个原因。一是原银保监会发布《关于开展不良贷款转让试点工作的通知》,为个人不良贷款批量转让提供了政策依据和监管引导。二是随着个人信贷业务的增长,商业银行对于不良资产的多元化处置方式有强烈需求,批量转让能够提高处置效率和市场流动性。三是宏观经济增速放缓,个人贷款违约风险有所提升,个贷不良规模增加,银行急需拓宽不良贷款的处置路径。

信用卡透支类资产批转猛增

值得注意的是,在个人不良贷款批量转让业务中,信用卡透支类资产占比提升最为迅速。根据《报告》,2023年信用卡透支类资产在批量个人业务未偿本息总额中占比由2022年的2.05%大幅提升至39.15%。

其中,去年第三、第四季度是信用卡透支类资产批量转让的高峰期。据银登中心数据,在2023年第一季度、第二季度,批量个贷业务类型以个人消费贷和个人经营贷为主。但在2024年三、四季度信用卡透支资产转让比例快速上升。2023年第四季度信用卡透支资产总额为288.9亿元,较上一季度增加近3.5倍。在批量个人业务未偿本息总额中占比高达60.8%。不过,在2024年第一季度,上述占比急剧下落至12.2%。

周茂华对第一财经记者表示,信用卡透支类资产占比提升主要与信用卡业务本身体量大、在个人信用贷中占比高有关。同时,近年来特殊宏观经济环境对部分客户收入等方面构成一定影响,并波及银行个人信贷业务。

“这两年资产质量是信用卡的关键词,批量转让能够提高处置效率。”一名银行信用卡贷后管理人士对记者表示,一方面,受居民防御性储蓄等因素影响,信用卡交易额和授信使用率等指标不断下滑,银行信用卡“扩规模”受限,进入存量竞争时代,对资产质量提出更高要求。另一方面,受近年宏观环境变化,部分客群收入状况恶化,拖累信用卡不良贷款规模和不良率指标逐渐攀升,资产质量承压。

打响信用卡不良资产攻坚战

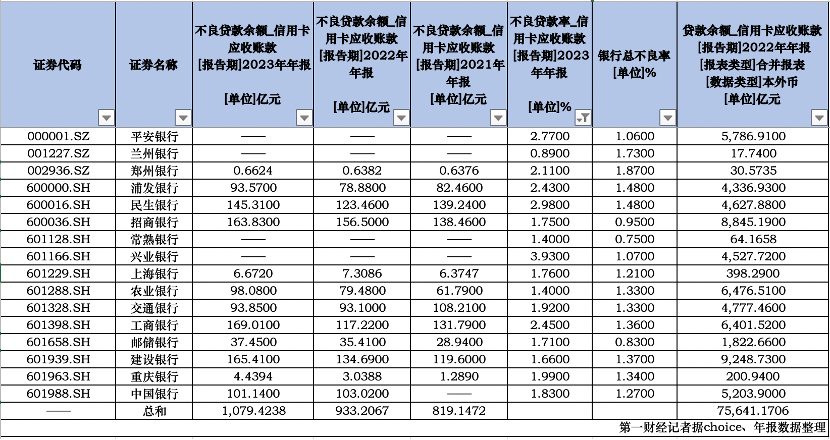

从上市银行年报看,近年来银行信用卡资产质量持续承压。记者据Choice数据、银行年报统计,目前共有12家银行公布信用卡不良贷款余额数据。2023年,12家银行的信用卡不良贷款余额合计1079.42亿元,较2021年增长146亿元,连续三年增长。

据不完全统计,多家银行信用卡不良贷款余额在百亿元以上,分别是工商银行、建设银行、招商银行、民生银行、中国银行。

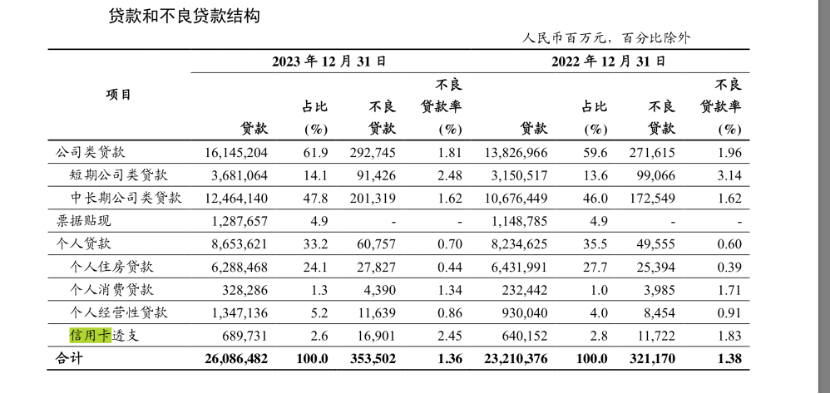

信用卡不良贷款余额规模居前的为工商银行。根据财报,截至2023年12月31日,该行不良贷款合计为3535.02亿元,较2022年末增长10.05%;信用卡透支不良贷款为169.01亿元,较2022年末增长44.44%。

图片来源:工商银行2023年财报

与此同时,部分银行信用卡不良率居高不下,远高于银行整体不良率。在16家银行中,有15家银行信用卡不良率高于银行总不良率。

以兴业银行、平安银行为例,2023年兴业银行的信用卡不良率为3.93%,高出该行总体不良率近3倍;平安银行2023年的信用卡不良率为2.77%,高出该行总体不良率近2倍。

资产质量承压下,不少银行打响信用卡不良资产“攻坚战”。记者注意到,批量转让已成为上述银行处置信用卡不良资产的重要途径之一。上述信用卡不良贷款规模大、不良率高的银行也是去年三、四季度密集转让信用卡不良资产包的主力军。

以信用卡不良贷款率较高的平安银行为例,据不完全统计,平安银行在2023年至少在银登中心发布了60期信用卡不良资产包转让。单期转让资产包金额也不低,在2023年第60期信用卡不良贷款转让项目公告中,平安银行转让的信用卡资产包未偿本息总额高达5.92亿元。

除供给端活跃外,信用卡不良资产的需求也较为旺盛。《报告》显示每单信用卡不良业务平均合格意向受让方报名数量为5.24家。这也意味着平均每个信用卡不良资产包都有5个以上的机构报名参与拍卖。

一名地方AMC内部人士告诉记者,信用卡不良资产包成为业内“香饽饽”主要缘于其资产包特点。相比消费贷等户数小、金额大、诉讼率高的资产特性,信用卡不良资产包更类似互金等个贷不良包,具备小额、量大的特点,市场此前已有比较丰富的处置经验。

随着信用卡不良资产转让逐渐火热,多数机构对未来呈乐观态度。周茂华认为杠杆融资资金,从趋势看,随着经济稳步复苏,居民收入增长,银行规范开展个贷业务,并加强不良资产处置,风险管理能力提升,预计信用卡业务不良率将有所回落。